Альберт Эйнштейн называл сложный процент восьмым чудом света. Великого ученого-физика вряд ли стоит упрекать в невежественном преклонении перед фундаментальными законами мира. Эта математическая закономерность действительно ломает привычные представления.

Всем, кто хоть немного интересуется темой инвестиций, наверняка знакомы цитаты великих людей, посвященные сложным процентам. Внес свою лепту и Уоррен Баффет: «Сложные проценты — мой любимый инструмент. Благодаря им даже небольшие суммы денег могут со временем превратиться в огромные состояния».

Однако все эти красивые фразы рассыпаются от одного единственного вопроса: «Если сложные проценты — это магия и восьмое чудо света, то почему я не вижу вокруг себя толпы миллионеров?»

Давайте попробуем докопаться до сути этого инвестиционного инструмента, то есть снять его с постамента и критически изучить со всех сторон. В действительности ли ему приписывают чудесные свойства, и способен ли он реально принести миллионы долларов?

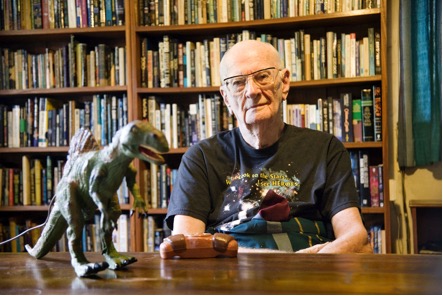

Но для начала хотелось бы обратить внимание на график ниже. На нем изображен весь фондовый рынок США за 200-летнюю историю. На картинке видны белые и серые полосы — это постепенный рост акций технологических и коммуникационных компаний, которые за полвека окрепли и превратились в доминирующую зону фондового рынка. Просто запомним этот факт.

Вся история фондового рынка США на одном графике. Источник: globalfinancialdata.com

Описание сложных процентов

Если вы поищете информацию об этом термине, то обнаружите, что главное отличие сложного процента от простого в том, что вкладчик получает «проценты от процентов». Согласно этому принципу, проценты, начисленные за определённый период, прибавляются к изначальной сумме вклада, и в следующем периоде проценты уже начисляются на увеличенную сумму. Таким образом, «проценты на проценты» позволяют приумножать инвестиции существенно быстрее по сравнению с простыми процентами, где проценты начисляются только на первоначальную сумму вклада.

На этом месте читатель, возможно, начнет кое-что припоминать: «Подождите, где-то я уже встречал этот самый сложный процент», и окажется прав! Действительно, так выглядит типовая схема капитализации в обычном банковском депозите.

Сложный процент — это не только про инвестиции в акции и облигации. Сложный процент работает на вас, даже когда вы открываете вклад с капитализацией или пока ваши деньги лежат на накопительном счете. Эти привычные нам инструменты — это тоже сложный процент.

Сложные проценты и депозит

Вспомним, как это работает в банковском приложении: ежемесячный процент, получаемый с депозита, начинает добавляться к его сумме, позволяя брать выгоду и с него тоже. Предположим, на банковском депозите размещено 1 000 тенге под 10% годовых. По истечении первого года сумма на счете увеличится до 1 100 тенге, а к концу второго года — до 1 210 тенге. Этот пример показывает, как процентная база увеличивается со временем, приводя к росту заработка на начальный объем вложения. Мало того, вы можете регулярно пополнять депозит на любую сумму, что еще больше сближает эту схему с героем нашего повествования.

Казалось бы, вот он, сложный процент в действии, он существует на рынке много лет, и реально доступен миллионам наших соотечественников, потому что банковские счета есть у всех! Но тут за спиной вновь раздается голос здравомыслящего человека: «Так почему же мы не видим вокруг себя толпы миллионеров?»

Ответ очевиден: банковские депозиты предлагают довольно низкие ставки относительно уровня инфляции. Поэтому и говорить про увеличение реальной стоимости сбережений не приходится. В то же время сложные проценты требуют долгосрочного подхода и терпения, поскольку инструмент медленно «раскачивается», и лишь через 10-15 лет начинает расти экспоненциально.

А теперь возвращаемся к тому, с чего начали — к акциям на фондовом рынке.

Кандидат на сложные проценты

Здесь уместно будет рассмотреть Nasdaq 100, фондовый индекс, включающий 100 крупнейших и наиболее торгуемых американских и международных компаний (отсюда и цифра в названии). Индекс Nasdaq 100 был запущен в 1985 году и с тех пор отслеживает акции самых передовых компаний и стартапов, работающих в сфере различных инноваций: соцсети, биотех, большие данные, искусственный интеллект и т. п.

Непосредственно в индекс вложить деньги нельзя, поскольку он является лишь показателем, отражающим динамику определенного набора акций или других активов. Однако можно инвестировать в инструменты, которые созданы на основе индекса и отслеживают его производительность. В случае с индексом Nasdaq 100 такими инструментами могут быть, например, ETF (Exchange-Traded Funds), то есть индексные фонды, которые вкладывают средства в акции компаний, входящих в индекс, и тем самым позволяют инвесторам участвовать в динамике индекса.

Самым известным ETF, отслеживающим Nasdaq 100, является Invesco QQQ Trust (QQQ). Как и все ETF, он выпускает собственные активы, где каждая ценная бумага ETF включает в себя совокупность множества акций, входящих в индекс. Это избавляет клиента от необходимости покупать каждый актив индивидуально, поэтому идеально подходит для цели этой статьи.

Правда, Nasdaq 100 обладает репутацией индекса, приносящего большую прибыль, но только с течением времени, пусть и со значительной волатильностью. А ведь мы помним, что кроме хорошей доходности, сложные проценты любят длительный срок инвестиций — годы, даже десятилетия! И в этом плане Nasdaq 100, включающий в себя целую когорту крупнейших нефинансовых акций на фондовой бирже Nasdaq, полностью удовлетворяет стратегии долговременных инвестиций.

Реальная доходность от сложных процентов

Рассмотрим, как можно достичь крупной финансовой цели, ориентируясь на динамику технологических компаний на примере индекса Nasdaq-100. Не забывайте, что ключ к успеху — систематичность и дисциплина в течение многих лет.

Предположим, наша цель — накопить $1 000 000 за 15 лет. Для этого выберем упомянутый выше биржевой фонд QQQ, который инвестирует в компании из индекса Nasdaq-100, включая такие известные компании, как Apple Inc. (AAPL), Microsoft Corporation (MSFT), Amazon.com Inc. (AMZN), Alphabet Inc. (GOOGL), Meta Platforms, Inc. (META). Эти техногиганты являются лидерами своей отрасли и подходят для долгосрочной инвестиционной стратегии.

Используя формулу сложных процентов и вводя данные, предположим следующую стратегию:

- стартовый капитал: $70 000,

- ежемесячные взносы: $400,

- годовая доходность: 18% (основана на исторической доходности QQQ за последние 10 лет),

- срок инвестирования: 15 лет.

Согласно расчетам, общая сумма взносов составит $142 000 ($70 000 начальных + $400 ежемесячно × 12 месяцев × 15 лет). Доход за этот период составит около $865 039, а общий капитал — $1 007 039.

Мы разобрали данную стратегию по частям и убедились, что в умелых руках она реально приносит миллионы. Осталось лишь правильно выбрать актив и набраться терпения.

Оптимальный вариант – собрать сбалансированный инвестиционный портфель. То есть диверсифицировать риски через покупку разных активов.

Максимально возможная доходность портфеля ниже, чем при покупке акции одного эмитента. Зато надежность такого подхода несравненно выше.

Сложный процент — это начисление процентов на ранее выплаченные проценты. Но не обманывайтесь из-за простоты этой формулировки: сложный процент коварен — может работать как на нас, так и против нас!

В школе нам не закладывали глубокого понимания механики сложного процента, именно поэтому сейчас мы ужасаемся росту цен на товары и не знаем, что с этим делать. Зато люди, разобравшиеся с нюансами работы сложного процента, превращают даже небольшие суммы в крупный капитал.

Сейчас разберемся с этой темой: от теоретических основ до практических шагов.

Простая задачка для разминки:

Вы инвестировали 150 тысяч тенге. Сначала капитал вырос на 10%, потом упал на 10%. В итоге вы в прибыли или в убытках? Сможете посчитать в уме и дать быстро ответ?

Многие из вас подумали (или посчитали), что в итоге капитал не изменился. Человеческий мозг не любит совершать лишних энергозатрат и поэтому всегда ищет самое простое решение.

“+10 туда, -10 обратно” – числа сами себя аннулировали. Вспоминается правило из школы: “плюс на минус дает ноль”.

Получаем – 150 тысяч тенге. Если дали такой ответ, то вы ошиблись.

Считаем по правилам:

150 000 х (1+0,1) х (1-0,1) = 150 000 х 1,1 х 0,9 = 148 500 тенге. Мы только что потеряли 1% от капитала.

Но многие люди, даже с высшим образованием, не всегда осознают логику процентного изменения капитала.

Если мы не заставляем работать сложный процент на себя (вкладывая деньги в активы), то сложный процент работает против нас в виде инфляции.

Сложный процент может принести существенные результаты только на длительных горизонтах, которых россияне часто боятся из-за неверного интерпретирования “уроков прошлого”.

Чтобы не бояться планировать на долгосрок, нужно распределять деньги по разным активам: так не будет страшен ни дефолт, ни гиперинфляция, ни другие экономические и политические казусы.

Понравилась статья? Поделитесь с друзьями!

Без активной гиперссылки на материал Sauap.org копирование запрещено!

Ссылки: https://forbes.kz/articles/paradoks-slozhnyh-protsentov-kak-zarabotat-million-na-terpenii-6b66ff, https://journal.sovcombank.ru/umnii-potrebitel/chto-takoe-slozhnie-protsenti, https://vc.ru/money/1036182-slozhnyi-procent-kak-on-delaet-nas-bednee-i-kak-zastavit-ego-rabotat-na-sebya, https://vse-dengy.ru/matematika-protiv-investora.html